В проекте бюджета на 2021 год заложена идея Владимира Путина сделать налоги физических лиц прогрессивными, а высшую ставку поднять до 15%. Мнения экономистов по этому поводу разделились: звучат опасения, что во время кризиса сами ожидания этих событий могут подорвать перспективы восстановления. Экономист Валерий Кизилов объясняет, почему в условиях бюджетного дефицита растут одновременно и налоги, и внутренний долг, и денежная масса, и курс доллара, в то время как Фонд национального благосостояния остается нетронутым — и к чему приведет такая политика.

Экономический кризис стал причиной бюджетного дефицита. За первые 9 месяцев года федеральный бюджет получил 13,2 трлн рублей, а потратил 15,0 трлн. Для сравнения, в 2019 году за такой же период был профицит: доходы составляли 15,0 трлн, а расходы — 12,0 трлн. Налицо и рост расходов, и выпадение доходов. За счет чего это получилось и к чему приведет?

Популистские жесты

Сначала взглянем на федеральные расходы. Разбивка по крупным разделам бюджета не удивляет:

В целом расходы выросли почти на 25%. Явно опережающим темпом росли траты на здравоохранение (+92%), ЖКХ (+85%), межбюджетные трансферты (+50%) и социальную политику (+32%). С отставанием — на полицию и государственную безопасность (+10%), армию (+5%), физкультуру и спорт (+5%), СМИ (+6%) и обслуживание госдолга (роста практически не было). По-видимому, эти сдвиги означают, что власти, чувствуя снижение своей популярности, приняли более популистский курс. Однако здравоохранение в нынешней ситуации стало бы приоритетом у любого правительства.

Кубышку не тронули, но как это удалось?

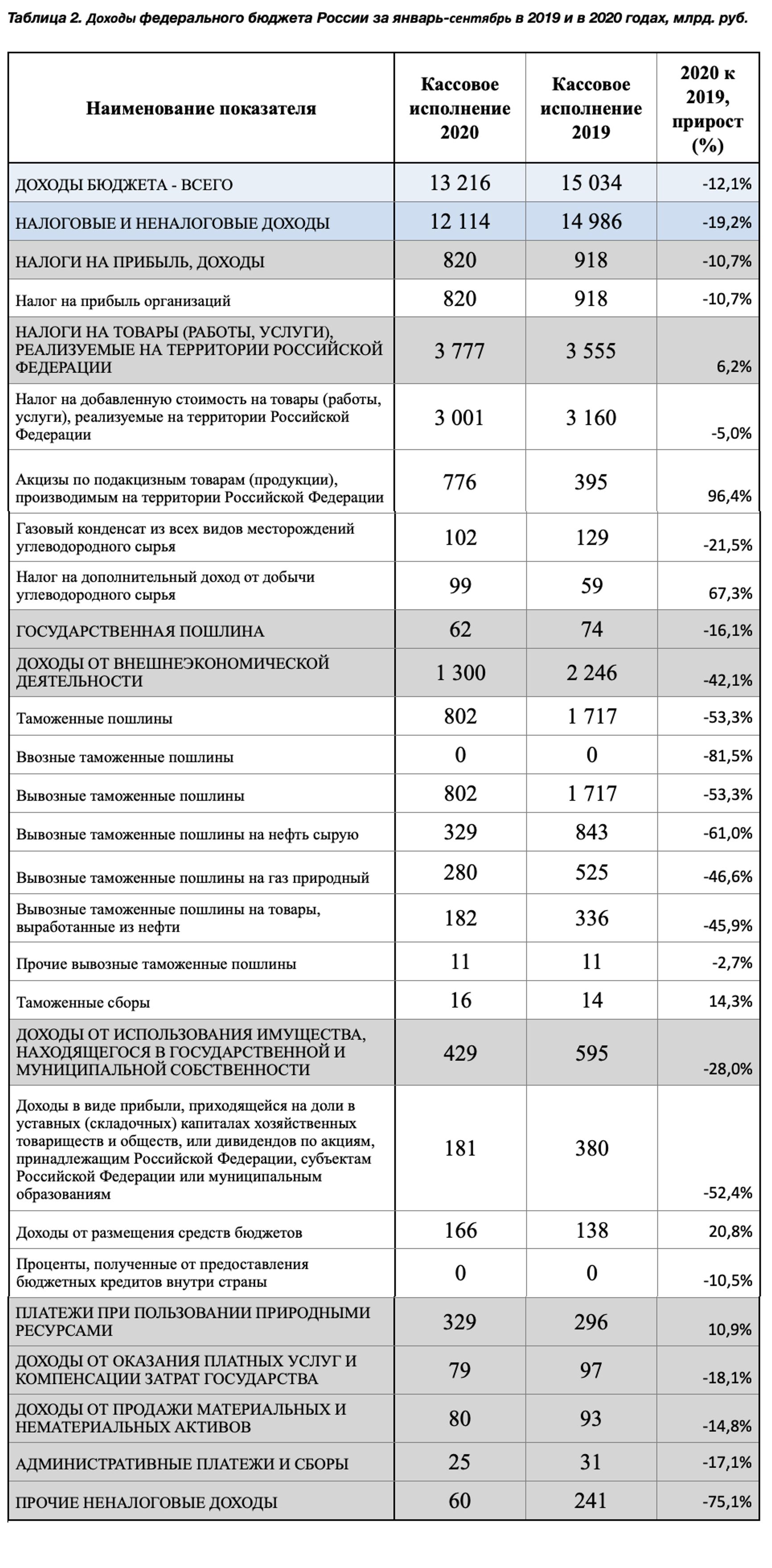

Что касается доходной части федерального бюджета, то за первые 9 месяцев 2020 года она оказалась на 12% меньше, чем годом ранее. Это примерно соответствует темпу снижения ВВП и, соответственно, доходной базы. Но разные составляющие бюджетных доходов снизились неравномерно: то, что касается нефтегазовых доходов, сократилось резко, а все остальное — не очень.

Доходы от налога на добычу полезных ископаемых упали на 37%, от вывозных пошлин на углеводороды — на 53%, дивиденды по принадлежащим государству акциям — на 52%. А вот поступления по налогу на прибыль организаций — только на 10%, НДС по российским товарам и услугам — на 5%, НДС по импорту — лишь на 1%. Поступления акцизов в федеральный бюджет вообще выросли: по импортным на 8%, а по отечественным — почти в два раза, на 96%.

Глядя на эти цифры можно подумать, что в России сейчас только нефтегазовый сектор страдает от кризиса. На самом деле, скорее, суть дела в другом: чем дальше налогоплательщик от государственного и окологосударственного сырьевого бизнеса, тем жестче для него действует налоговый пресс. Это наблюдение довольно логично увязывается с биографией и карьерными достижениями Михаила Мишустина, который в начале года возглавил правительство.

Глядя на эти цифры можно подумать, что от кризиса страдает только нефтегазовый сектор

Поскольку поступление налогов с несырьевого сектора экономики сократилось не очень сильно, то и возникший бюджетный дефицит за 9 месяцев оказался не настолько большим, как можно было ожидать — расходы больше доходов на 1,8 трлн рублей. Если четвертый квартал будет похож на среднее арифметическое первых трех кварталов года, то итоговый федеральный дефицит будет порядка 2,4 трлн. Однако, по расчетам Минфина, он будет больше — 4,7 трлн. В любом случае это значительно меньше оценки в 8–10 трлн, на которую я предлагал ориентироваться весной.

Дискуссия тогда шла вокруг того, следует ли правительству потратить денежный запас из Фонда национального благосостояния (ФНБ) — пресловутой «кубышки» — и добавить к этому масштабную эмиссию или же ограничиться расходованием ФНБ. Средства ФНБ в начале 2020 года составляли чуть больше 12 трлн рублей. Сейчас ясно, что этого было более чем достаточно. Однако сюрприз состоит в том, что никакого расходования денег из ФНБ вообще не случилось. На 1 октября в ФНБ, согласно отчету Минфина, 13,7 трлн рублей. Средства фонда выросли и в долларах, и в процентах от ВВП. Это уже действительно попахивает подвигами скупого рыцаря.

Как же правительству удалось одновременно тратить больше, чем оно получало, и увеличить свои активы? Посмотрим на классические инструменты латания бюджетных дыр — денежную эмиссию и займы. Применяются ли они в России 2020 года?

Эмиссия и курс рубля

В начале года, когда появились новости о COVID-19, ключевая ставка Банка России составляла 6,25% годовых. С тех пор ее снижали 4 раза — до 4,25% (это значение было установлено 27 июля). Однако в российских условиях снижение ставки центрального банка не всегда означает фактический вброс денег в экономику: надо еще, чтобы коммерческие банки заняли по этой ставке у ЦБ, а потом как-то передали полученные деньги в небанковский сектор или в бюджет.

Более точное представление об объемах эмиссии можно составить по динамике денежной массы. Денежный агрегат М2 на 1 октября составлял 56 трлн рублей против 51,3 трлн на 1 марта: с начала года прирост составил 8,5%. Для сравнения, в 2019 году за первые 9 месяцев прирост М2 составил 2,5%, в 2018 — 4,3%, в 2017 — 3,0%. Таким образом, сейчас Банк России увеличивает инфляцию гораздо быстрее, чем «в мирное время». Сейчас у нас самый быстрый прирост денежной массы с 2010 года. Впрочем, на протяжении двух первых путинских сроков эмиссия была в разы интенсивнее, а рубль укреплялся.

На протяжении двух первых путинских сроков эмиссия была в разы интенсивнее, а рубль укреплялся

Теперь же он вновь по сравнению с долларом ослаб. Пока коронавирус был только в Китае, за доллар давали около 65 рублей, сейчас — от 75 до 80. Доверие российской публики к властям явно не такое высокое, как в 2000–2007 годах.

Расширение денежной базы производится не только непосредственно Центральным банком, но и коммерческими банками — они могут эмитировать кредитные деньги в пределах, в которых им позволяет ЦБ. Чтобы разделить эти составляющие, надо смотреть на показатель денежной базы — это как раз та часть денежной массы, которую центральный банк создал непосредственно. И она для России составляла на 1 января 11 трлн рублей, а на 1 октября — 13,3 трлн. Прирост — 2,3 трлн. А денежная масса М2, как мы видели выше, за тот же срок выросла на 4,7 трлн. То есть остальные 2,4 трлн — вклад коммерческих банков.

Любопытно, что сумма в 2,3 трлн рублей, которую с начала года создал Банк России, больше, чем 1,8 трлн рублей, которые за это время потерял бюджет. То есть эмиссия Центрального банка проводилась в объеме достаточном, чтобы покрыть дефицит. Однако в наших условиях Центробанк не может напрямую кредитовать правительство. Он кредитует банки, а уже банки кредитуют правительство. Перейдем же к теме государственного долга.

Банки как посредники между государством и государством

Внешний государственный долг России с начала года до 1 октября не вырос, а снизился — с $54,8 млрд до $50,4 млрд. А вот внутренний увеличился с 10,2 трлн до 12,4 трлн рублей. Прирост внутреннего долга в 2,2 трлн примерно соответствует размеру бюджетной недостачи за тот же период.

Парадокс российского государственного долга состоит в том, что в эпоху ГКО, когда платежеспособность правительства была низкой, его охотно кредитовали и резиденты, и нерезиденты, а сейчас, когда кредитный рейтинг России лишь чуть-чуть уступает итальянскому и португальскому, желающих найти трудно. И дело не только в размере процентной ставки.

В обзоре от 21 октября аналитик Райффайзенбанка Денис Порывай писал: «Как мы и предполагали ранее, выполнение столь огромного плана по заимствованиям Минфина будет происходить за счет увеличения чистого долга банков перед ЦБ РФ и Минфином». Это соответствует нашему пониманию — банки одалживают государству не собственные деньги и не средства вкладчиков, а то, что они получают от самого государства, в первую очередь — от Центрального банка. Как только ослабевает поток денег от ЦБ в коммерческие банки, сразу сокращается и покупка коммерческими банками государственных облигаций. Нет накачки ликвидности — нет и спроса на ОФЗ .

Налоги тоже надо повысить

Подведем итоги. За счет Фонда национального благосостояния правительство могло бы пережить первый год кризиса, не прибегая ни к эмиссии, ни к займам. В реальности оно прибегло и к эмиссии, и к займам, а запасы в ФНБ увеличило. Бюджетный дефицит при этом существенно меньше, чем ожидалось — главным образом благодаря тому, что налоговые доходы по НДС и акцизам не просели так резко, как экономика в целом. Фактическая нагрузка по этим налогам увеличилась.

Повышение налоговой нагрузки в условиях спада экономики — нисколько не мудрая политика. Оно может привести не к затыканию дыры в бюджете, а к ее расширению, потому что повышение налогов часто вызывает дальнейший спад и уход экономической активности в тень, а как следствие — дальнейшее снижение налоговой базы. Мы не можем знать, с каким размахом проявится этот эффект, но принципы бюджетного консерватизма требуют рассчитывать на худшее.

Повышение налоговой нагрузки в условиях спада экономики – нисколько не мудрая политика

Однако предложения и дальше повышать налоги звучат все громче. Сейчас в Государственной думе находится проект бюджета на 2021 год. В этом проекте отражена идея Владимира Путина сделать НДФЛ прогрессивным налогом и поднять высшую ставку до 15% (для доходов от 5 млн рублей в год). На этапе первого чтения разные экспертные организации направили к проекту бюджета свои комментарии.

В заключении Высшей школы экономики сказано:

«Представляется, что достигнутый уровень технологий налоговой службы и современная внешнеэкономическая ситуация существенно ограничивают возможности бегства национального капитала и вывода денег российскими юридическими и физическими лицами из российской юрисдикции. Это создает потенциал для более значительного повышения налогового бремени на неинвестируемые высокие личные доходы и на неинвестируемые свободные средства корпораций. Речь идет о 20–24% уровне подоходного налога для доходов физических лиц свыше 12 и 24 млн руб. в год и о возвращении к 24% или даже о 30% ставке налога на прибыль в сочетании с установлением эффективного инвестиционного вычета».

Инициатива ВШЭ вызвала небольшую дискуссию, но в целом идея принудительных инвестиций, похоже, не вызывает протеста у сообщества российских экономистов.

Довольно смело на этом фоне прозвучала позиция экономического факультета МГУ, которая, хотя и с оговорками, в принципе нацелена против повышения налоговой нагрузки. В их заключении на проект бюджета сказано, что

«выбранный путь незначительного и противоречивого по механизмам реализации повышения налогов на доходы состоятельных слоев населения не будет способствовать привлечению в бюджет ощутимых сумм, а скорее стимулирует данную категорию граждан к изменению потребительского и инвестиционного поведения, что может вскоре привести к необходимости дополнительно повышать налоги».

Также отмечено, что даже ожидания этих событий могут подорвать перспективы восстановления экономики.

К сожалению, этих слов недостаточно, чтобы реальность изменилась. И сегодня Россия получает все неприятные последствия бюджетного дефицита сразу: растут и налоги, и государственный долг, и денежная масса с курсом доллара. Как будто и нет никакого ФНБ.